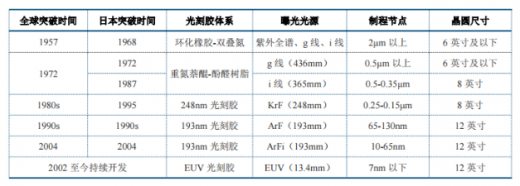

光刻胶的雏形早在 1826 年就已形成,彼时法国发明家约瑟夫·尼塞福尔·涅普斯(Joseph Nicéphore Niépce)利用涂在抛光锡板上的“犹太沥青”(石油去除挥发性组分后的残留物)拍摄了世界上第一张照片。随后 1839 年苏格兰发明家曼戈·庞东(Mungo Ponton)发现了重铬酸盐明胶的感光潜力,英国科学家威廉·亨利·福克斯·塔尔博特(William Henry Fox Talbot)借助重铬酸盐明胶开发了世界上第一套“光刻系统”,即凹版印刷的先驱。1950s集成电路诞生之前,重铬酸盐明胶体系已经广泛用于印刷领域。

二、光刻胶行业基本情况分析

当前,日本光刻胶企业在全球光刻胶市场中可谓占据绝对的支配地位,全品类半导体光刻胶市场中,东京应化、JSR、住友化学、信越化学、富士胶片等厂商合计占据了 70%的市场份额。EUV 光刻胶市场目前还不具备足够的透明度,仅次于 EUV 光刻胶的 ArF 光刻胶,日本厂商的市场份额合计达到了 93%,可以说全球的高端半导体光刻胶绝大部分依赖日本供应。

三、光刻胶行业产业链分析

光刻胶产业链覆盖范围非常广,上游原材料行业包括感光树脂、增感剂以及溶剂等,下游包括PCB、半导体以及液晶显示器等。

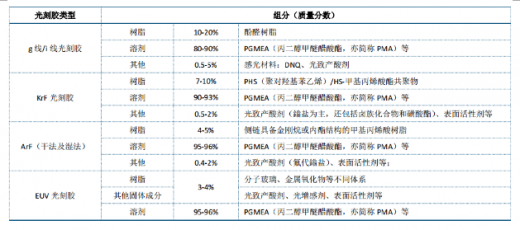

光刻胶主要组分分为树脂、感光剂、溶剂及表面活性剂等添加剂。溶剂主要使光刻胶各组分分散其中,使光刻胶具备流动性,当前半导体和面板光刻胶所用溶剂主要为 PGMEA(丙二醇甲醚醋酸酯,亦简称 PMA);树脂与感光剂搭配使用,是光刻胶发挥感光作用的主要功能组分,不同类型的光刻胶其树脂和感光剂的成分有很大差别,依感光波长由长到短主要为酚醛树脂-重氮萘醌体系(g 线/i 线)、对羟基苯乙烯-光致产酸剂体系(KrF)、丙烯酸酯-光致产酸剂体系(ArF)、分子玻璃或金属氧化物体系(EUV)。其他添加剂包括表面活性剂、稳定剂等。各类光刻胶中虽然各组分含量存在差异,但树脂含量一般在 20%以下,总体来适用波长越短的光刻胶,其树脂含量越低,溶剂含量越高:g 线/i 线胶的树脂含量在 10-20%左右,KrF 胶树脂含量在 10%以下,ArF 胶及 EUV光刻胶的树脂含量通常在 5%以下。

光刻胶的另一重要组分即为感光剂,g 线/i 线胶及面板胶会使用包括 DNQ(重氮萘醌)在内的光引发剂作为感光剂,而基于化学放大法的现代半导体光刻胶(KrF、ArF、EUV)均使用光致产酸剂作为主要的感光组分。

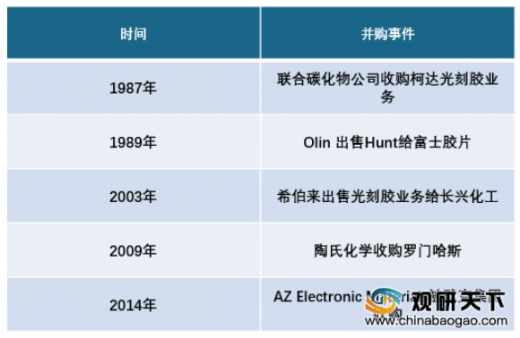

在光刻胶产业的发展过程中,大量的公司经历了兼并收购,1970s-1980s 期间,主要以欧美的光刻胶生产商为主导,到了 1990s,日本光刻胶生产商 TOK、JSR 逐渐进入到了第一梯队。

随着美国针对我国5G行业发起的针对性打击,半导体市场产业链将会面临严峻的挑战,光刻胶设备成为半导体产业链国产化的关键一环,未来我国高端光刻胶国产化进程将会加速,行业市场有望保持快速增长。(fswei)

以上数据资料参考《2020年中国光刻胶市场分析报告-产业规模现状与发展前景研究》。

各类行业分析报告查找请登录chinabaogao.com或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。